目次

はじめに

相続税法では、民法上は本来の相続財産ではなくても、相続財産とみなして課税の対象とされる「みなし相続財産」というものがあります。

被相続人の死亡により取得する死亡保険金や死亡退職金が該当しますが、今回の記事では死亡退職金にあたる「小規模企業共済の共済金」についてご紹介します。

小規模企業共済の共済金は、請求事由によって共済金の種類が異なり税法上の取り扱いも異なるため、被相続人が小規模企業共済に加入していた際には注意が必要です。

また、共済契約者が死亡したことにより支給される共済金を請求できる者の範囲および順位は、民法上の相続の一般原則とは異なり、小規模企業共済法に規定されています。

そのことを知らずに別の相続人が受け取ってしまうと贈与税の対象になる可能性もありますのでこの記事にて注意点をご説明いたします。

小規模企業共済制度とは

国の機関である中小機構が運営する小規模企業共済制度は、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。

掛金の全額が所得控除できるため高い節税効果があります。

また、低金利の貸付制度を利用することも可能です。

相続税法上の共済金の税法上の取り扱い

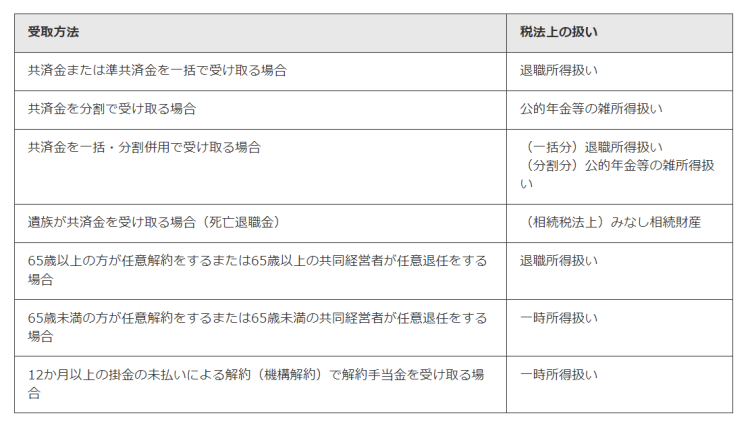

共済金及び解約手当金は、受け取る際の年齢や一括または分割などの受取方法などで税法上の取り扱いが異なります。

相続税法上のみなし相続財産にあたるのは遺族が共済金を受け取る場合です。

※死亡退職金と同様に取り扱われます(相令1の2)

共済契約者の死亡に伴う受給権者の範囲および順位

共済契約者が死亡したことにより支給される共済金を請求できる者の範囲および順位は、次表に掲げる最も上位の者となります。

この受給者の範囲及び順位は民法上の相続の一般原則とは異なり、小規模企業共済法に規定されています。

受給権者が存在しない場合は、共済金が支給されないこととなります。

非課税枠の計算方法

みなし相続財産のうち死亡保険金と死亡退職金にはそれぞれ「500万円×法定相続人の数」という非課税枠があります。

ただしこの非課税枠を使えるのは相続で財産を取得した相続人だけなので、相続放棄をした者は非課税枠を使えません。

共済金は遺産分割の対象かどうか

共済金は、遺産分割の対象となる本来の相続財産ではなく、民法上は相続人固有の財産のため遺産分割の対象にはなりません。

注意するべき点としては、共済金を受け取った受給権者から別の相続人に共済金を移した場合、共済金は受給権者のみなし相続財産として相続税の課税価格に算入されると同時に、受給権者から別の相続人への贈与税の課税対象となってしまいます。

ただし、受給権者が共済金だけでなく他にも相続する本来の相続財産がある場合で、遺産分割によって他の相続人に対する代償債務(代償分割に係る代償債務)の履行の原資に共済金をあてるという場合には、贈与税の課税の問題は生じないと考えることができます。

この場合には、その旨を遺産分割協議書に明記することが必要です。

おわりに

被相続人が小規模企業共済に加入していた際の注意点についてご紹介しました。

代償分割にも触れましたが誤った代償分割を行ってしまうと所得税や贈与税の課税の対象になってしまいます。

かならず相続税専門の税理士にご相談ください。

ふくおか相続テラスでは、相続が発生した場合1時間の無料相談を行っております。

お気軽にお問い合わせください。

※LINEでお問い合わせを受付中!

以下のリンクから公式アカウントを友だち追加して、分からないことや相談したいことがありましたら、トークルームからお気軽にお問い合わせください!

メッセージをお待ちしています。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応