はじめに

ご自身の今後の相続について、考えられた事はございませんか。

いつ訪れるか分からないご自身のご相続ですが、前もって生前対策をしておくことで、相続税を減らす事が出来ます。

では、何をどうすれば、生前対策となるのか分からず、悩んでいらっしゃる方は是非この記事をご一読ください。

この記事では、生前対策の中の「生前贈与」、それも「お孫さんへの贈与」に絞り、具体的な内容とその意義について解説します。

生前対策の中でも、孫贈与といわれるものは、大変有効な生前対策のひとつであることを理解されれば、今後ご自身のご相続に当てはめて、その対策についてご検討頂けることと思います。

この記事では、孫贈与を使った生前贈与の中で、ご自身にあった贈与のしかたを判断するときのポイントと注意点ご紹介します。

この記事を読み終えると、生前対策の中の、お孫さんへの贈与について理解ができ、ご自身の財産を生前に贈与しておくことにより、財産を減らすのではなく、確実に承継しつつ、節税となる相続対策を行う判断ができることと思います。

贈与税の暦年課税により孫へ贈与する

1年間に110万円までは、どなたに贈与しても贈与税は課税されません。

この贈与税の基礎控除を利用してお子さんやお孫さんへご生前中に暦年課税により贈与しておけば、相続財産を減らすことが可能です。

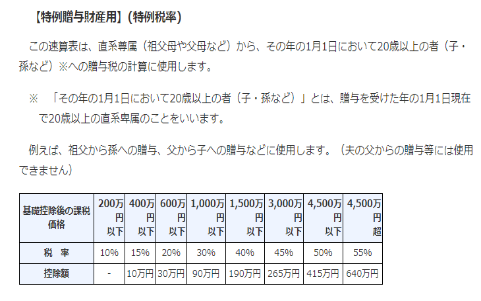

ただし、10万円を超える贈与をした場合は、贈与税が掛かりますので、注意してください(参考:贈与税率表)。

また、ご相続が開始した場合、ご相続開始前3年間の贈与財産は、相続により財産を取得した(みなされる場合を含む)場合には相続財産として計上しなければなりませんが、(相続税法19①)法定相続人ではない孫への贈与については相続財産に加算する必要はありません。

教育資金の非課税制度を利用して孫へ贈与する

平成25年4月1日から令和3年3月31日までの間に、教育資金の非課税制度を利用した場合1,500万円までご生前中に一括贈与することができます。

学費等を必要な時に援助することはそもそも非課税ですが、一括で贈与することにより相続財産をまとめて減らすことが可能です。

この特例は、直系尊属(お子さん、お孫さんなど)が対象となりますが、30歳未満の方への贈与が対象ですので、ご注意ください。

さらに、途中で贈与した方が死亡した場合や贈与を受けた方が30歳に達した場合に残額がある場合には、注意が必要となります。

詳しくは、国税庁HP※1を御覧ください。

※1:No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁 (nta.go.jp)

孫贈与の注意点

最後に、特筆しておきたい注意点があります。

お孫さんへの暦年贈与も生前対策として有効であることは説明しましたが、例えば、毎年110万円ずつお孫さんに贈与しようと考えられたとします。

その際ですが、まだ現金を管理出来ない年齢のお孫さんへお孫さん名義の口座を作成して、そこへ毎年110万円ずつ入金しておき、大きくなってから渡してあげようとされた場合、これでは、贈与を受ける側のお孫さんの貰う意思がありませんので、贈与が成り立っていません。

後日、通帳をお孫さんへ渡した時に初めて贈与が成り立ち、その時に預貯金として蓄積された金額が贈与とみなされ、贈与税が多額に掛かってしまうことがあります。

その他にも様々な注意点がありますので、生前贈与につきましては、専門家へのご相談をお勧めします。

おわりに

本記事では、お孫さんへの贈与を使った生前対策についてまとめてみました。

ひとことで生前対策と言っても、財産の内容やご家族構成、年齢等によっても、最適な生前対策は異なります。

また、お孫さんへの贈与以外にも生前対策は様々あります。

ご自身のこれからの生活資金を十分確保され、それでも相続税がかかるほどの財産をお持ちの場合は、是非生前対策を考えてみて頂きたいと思います。

税理士法人アーリークロスでは、相続専門のチームにて、コロナの感染対策を徹底してお待ちしておりますので、ご安心して無料相談へお越しください。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応