目次

はじめに

平成25年度税制改正により、平成27年1月1日以降に相続が開始した方を対象に、相続税の基礎控除額が引き下げられた為、相続税課税対象の方が増えました。

特に、不動産価値の高い地域では1割の方に相続税が課税されるようになったと言われています。

そんな中、不動産をお持ちの方で相続対策をお考えの方もおられるのではないでしょうか。

この記事で紹介する生前贈与の解説と留意点を読んでいただければ、将来へ向けた相続対策が可能になります。

なぜなら、生前贈与は大きく分けると、2つのパターンがあり、それぞれにメリット、デメリットがあります。

それを理解することで、今後ご自身がお持ちの不動産をどのように生前贈与していくかを判断できます。

また、生前に贈与することは、引き継がせたい相手をご自身が選ぶことができます。

この記事では、不動産をどのように生前贈与するかを判断するために、知っておいて頂きたいポイントに絞って解説をします。

この記事を読み終えると、生前贈与についての理解が深まるのではないでしょうか。

生前贈与のパターン

生前贈与では、

暦年課税制度

1年間110万円の基礎控除がある制度

相続時精算課税制度

2,500万円の非課税枠があり、非課税枠内であれば、贈与税を納めずに贈与を受けることができます。

しかし、贈与者が亡くなった時に、その贈与財産の贈与時の価格と相続財産を合計し、相続税の計算を行う制度です。

上記のどちらかを選んで贈与を行う必要があります。

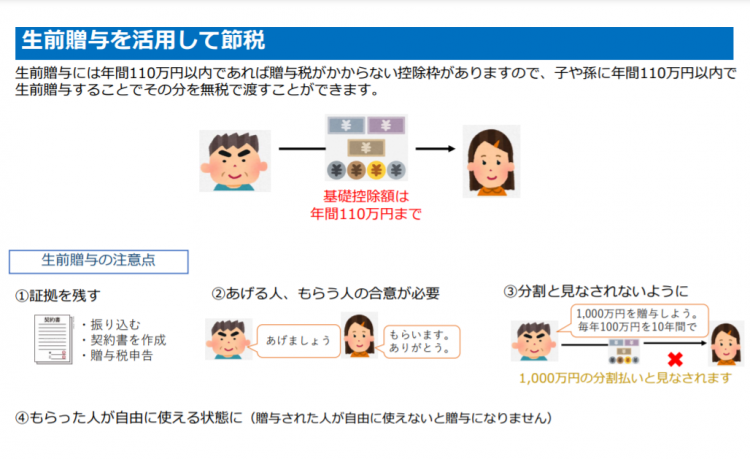

暦年課税制度を利用した生前対策

暦年贈与は、毎年110万円の贈与税基礎控除を利用した相続税対策です。

1年間の贈与額を110万円の基礎控除の枠に収めて、無税で贈与をくり返すというのがポイントです。

その際に注意する点は、贈与税とは、「贈与を受けた人」が「1年間に贈与された総額に対してかかる」ということです。

つまり、「贈与した人」が「いくら贈与した」ではないということです。

例えば、同じ年に父親から110万円、母親から110万円、合計220万円の贈与を受ければ、基礎控除の110万円を超えてしまい、贈与税が課されてしまします。

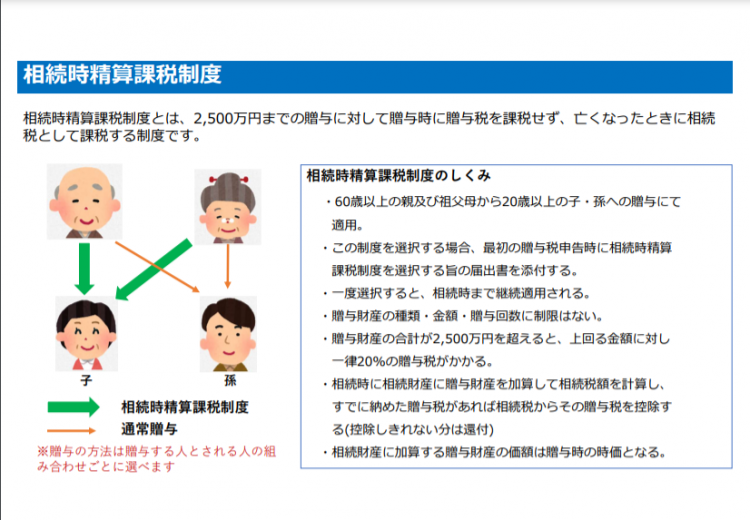

相続時精算課税制度を利用した生前対策

相続時精算課税制度とは、相続財産を先渡しする制度です。

例えば、贈与を受ける人が将来の被相続人(父親)を名指して「父からの贈与については、相続時精算課税にする」と申告すると、それ以後、父親から贈与を受けた分は相続税の対象となり、実際に父親の相続が発生した際に課税されます。

つまり、父親が亡くなるまで、税の精算が先延ばしされるということです。

相続時精算課税の非課税枠は2,500万円と大きく、2,500万円までの贈与であれば、何年に分けても控除枠が同じです。

ただし、控除額を超えた分については、一律20%の贈与税がかかります。

また、相続財産に加算される贈与財産の価額は贈与時の評価です。

しかし、相続時精算課税を選ぶと、暦年課税に戻ることはできません。

非課税枠が大きいため、相続を待たずして、まとまった財産を早期に贈与することができます。

また、子供世代が必要としているタイミングで贈与できるというメリットがあります。

不動産を生前贈与するメリット

相続時精算課税を使った不動産の生前贈与をご紹介します。

将来、値上がりが見込める不動産を贈与する

将来、市街化区域に編入される土地や、現在は価値が低い土地でも、将来的に利用価値が上る可能性の高い土地であれば、評価の低いうちに贈与を行うことで、相続発生までの土地の値上がり分を節税することができます。

評価を引き下げてから贈与する

現金で賃貸不動産(収益物件)を建設し、それを贈与することで、現金に比べて評価を下げることができます。

また、そこからの家賃収入は、贈与された人の収入となります。

収益がある不動産を贈与する

収支のよい賃貸マンションなどの収益物件は、その収益が現金・預金などの相続財産として膨らんでいきます。

そこで、早めにそうした収益物件を相続時精算課税制度を使って一括で贈与することにより、その収益分が相続人である子どもに財産が移転され、相続財産が減少することで相続税対策になります。

その上、子どもの現金・預金等が増加して、納税資金の確保にもつながります。

生前贈与のデメリット

生前贈与を基礎控除内で収めれば問題ないですが、控除額を超える贈与を行うと、当然、贈与税が課税されます。

贈与税は相続税に比べて税率が高いのでお気をつけください。

また、不動産の贈与の際に発生する費用として

・不動産取得税

・登録免許税

がございます。

不動産取得税は贈与を受けた方に課されます。

ちなみに、相続の場合には不動産取得税は課税されません。

登録免許税は、不動産の所有権の移転登記にかかる費用です。

登記は義務ではありませんが、移転登記をしていなければ、将来売却する際に困りますし、金融機関等への借入の担保にすることができません。

登録免許税も相続での移転登記に比べ、税率が高くなっています。

そして、特に注意する点は遺留分の侵害についてです。

以下でご説明いたします。

遺留分について

遺留分とは、相続人が最低限相続できる財産の割合のことです。

例えば、ある相続人が、一緒に暮らしていた父親の遺産の一部は自分が引き継ぐことになると思っていたところ、遺言書で自分以外の人に全ての遺産を相続させると書かれていたら…

その相続人が気の毒な感じがしませんか?

こうした状況を緩和するために設けられているのが遺留分です。

遺留分の権利は、兄弟姉妹以外の法定相続人に与えられています。

遺留分を侵害された相続人は、侵害した人に対し、遺留分に相当するお金の取り戻し請求を行うことができます。(遺留分侵害額請求権)

ですので、生前贈与を行う際には、相続人の遺留分を侵害しない程度に留める必要があります。

遺留分侵害額請求の対象となる生前贈与を以下にあげます。

- 相続開始前1年間に行なわれた生前贈与

- 遺留分権利者を害すると知って行なわれた相続開始1年以上前の生前贈与

- 法定相続人に対して行なわれた相続開始前10年以内の生前贈与

相続後に相続人同士がトラブルとならないためにも、偏った贈与とならないよう、計画的な生前対策を行いましょう。

その他の注意点

その他の注意点として、「相続開始前3年※以内の持ち戻し」という税法のルールがございます。

※R6年以降は7年へ

これは、相続発生から遡って3年以内に行なわれた贈与については、相続財産として扱うというものです。

贈与した方が亡くなると、その日から遡って3年間の贈与した財産は、相続で受け取った財産とされ、贈与税ではなく相続税の対象となります。

つまり、遡って3年以内の贈与が無かったことにされるのです。

このことにより、財産が相続税の基礎控除を超えてしまい、相続税が課されてしまう事がありますので、ご注意下さい。

おわりに

今回は、不動産に関する生前贈与についてご説明いたしました。

生前贈与にはメリットもデメリットもあることが、ご理解いただけたのではないでしょうか。

また、生前対策は計画的に行うことが、残されたご家族のためになることもご理解頂けたと思います。

ご自身にはどの様な対策が合っているのか…気になる方は一度、弊社へお越しになりませんか?

福岡相続テラス(税理士法人アーリークロス)では、初回面談を無料で行っております。

お気軽にお問い合わせ下さい。

※LINEでお問い合わせを受付中!

以下のリンクから公式アカウントを友だち追加して、分からないことや相談したいことがありましたら、トークルームからお気軽にお問い合わせください!

メッセージをお待ちしています。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応