目次

はじめに

不動産を相続した場合、値札の付いていない不動産の価格は、いくらと評価すれば良いのか分からず悩んでいませんか?

この記事で紹介する、路線価、実勢価格、固定資産税路線価(一物三価の考え方)の違いを理解すれば、相続税申告の際の不動産の価額はいくらと評価し、申告すれば良いかの問題を解決できます。

なぜなら、不動産の価額をいくらと評価し、申告するかは、きちんと相続税法(財産評価基本通達)に規定されているからです。分かり難いのは、不動産の価値に対する考え方がいくつかあるからなのです。

この記事では、不動産を相続した場合における評価のポイントと、注意点をご説明します。

この記事を読み終えると、相続税申告書に計上する不動産の評価額についての悩みを解決し、相続税申告書作成に悩むことなく、間違いのない申告書を作成することが出来ます。

不動産を相続したけれど、どう評価する?

相続財産の中に不動産があった場合、商品のように値札が付いているわけではなく、上場株式のように市場で取引が行われるわけでも無いので、果たしていくらなの?という疑問が生じることと思います。

そこで、不動産を相続した場合、相続税法上の評価方法に従って、その不動産の価値を算出することと規定されています。

1.土地の場合(原則として、宅地、田、畑、山林などの地目ごとに評価します)

- 路線価方式 ( 路線価方式は、路線価が定められている地域の宅地の評価方法です。 )

- 倍率方式 ( 倍率方式は、路線価が定められていない地域の評価方法です。 )

2.家屋

自宅家屋は固定資産税評価額に1.0を乗じて計算します。

路線価方式とは?

ここで言う「路線価」とは、ある地域の路線(道路など)に面した標準的な宅地1㎡あたりの土地評価額のことで、課税価格を計算する基準となるものです。

ただ、一言で「路線価」といっても、実は2つの意味があります。

- 相続税申告の際に不動産の評価額の算出の基準となる場合の「路線価」で、「国土交通省土地鑑定委員会」が毎年3月に公表する「公示価格」を指標とし、その価格の8割程度をめどに設定されます。そして、国税庁(税務署)によって毎年7月に、1月1日時点の価格として公表されるものです。

- 固定資産税を算出する際の基準となる場合の「路線価」で、「公示価格」の7割をめどに価格が設定され、市町村長(東京都の場合は都知事)によって定められます。価格は原則として3年に1度見直されます。

1.2.どちらもインターネットで確認することも出来ます(1.は、国税庁HP、2.は、地価マップ)。

1.国税庁HP

2.地価マップ

相続税における不動産を評価する際の「路線価」とは、1.を指します。

倍率方式とは?

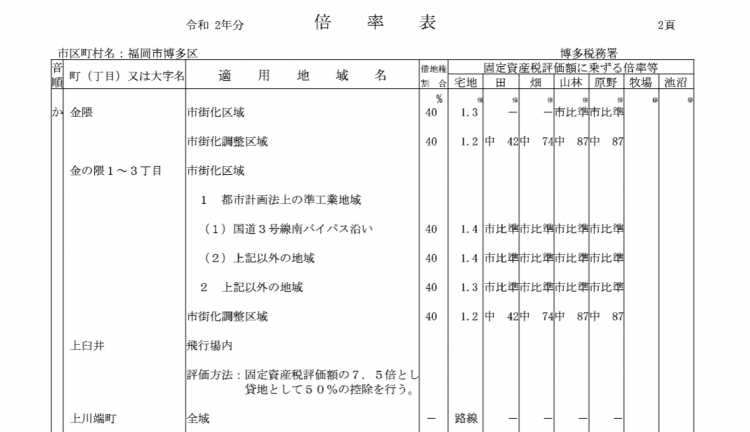

路線価地域に該当しない地域を倍率地域といいます。この倍率地域の不動産の評価方法を「倍率方式」といいます。

不動産の所在する固定資産税評価額に、国税庁が公表している、地域および地目ごとに定められた倍率を乗じて評価します。

固定資産税評価額とは、毎年固定資産税の納付書と共に送付される固定資産税納税通知書に同封されている「課税明細書」に記載されています。

では、具体的に見てみましょう。

- 「令和◯年分」を確認します。相続開始の年分であるかを確認してください。仮に年末に相続が開始した場合は、誤って翌年分の課税明細書を見てしまわないよう、お気をつけください。その年分の課税明細書が見当たらない場合は、市区町村役場にて、「評価証明書」を取得して頂くことも出来ますので、ご安心ください。

- 地目を確認します。例えば、宅地、雑種地、田、畑、山林等です。地目により、倍率が異なりますので、ご注意ください。また、地目とは、登記上の地目ですが、現況で判断してください。例えば、地目は「宅地」であるが、現況は「雑種地」である等です。倍率表には、基本的に宅地であれば、「1.1」等固定資産税評価額に乗じる倍率が記載してあります。

- 倍率の記載がない(市比等)、または市街化区域や市街化調整区域、農用地区域等につきましては、評価方法が複雑となりますので、税理士等にお尋ねください。

一物三価とは?

追記となりますが、「一物三価」とは、俗に言う土地の価格には三つの価格があるという考え方です。相続税における土地の評価方法に触れてまいりましたが、下記のような考え方もございます。この表記は絶対ではありませんので、参考程度としてご覧いただければと思います。

| 公示価格 | 実勢価格の指標となるもので、地価基準価格も同じですが、地価公示では、全国で選定された3万数千点の「標準値」について、毎年1月1日時点を基準日として、各標準値につき2名以上の不動産鑑定士等の鑑定評価を求め、その正常な価格(更地価格)を土地鑑定委員会が判定し、毎年3月下旬に公示します。この公示された価格を「公示地価」といいます。 |

| 相続税評価額 | 公示価格の8割の価格で、相続税計算の元となる価格をいいます。 |

| 固定資産税評価額 | 公示価格の7割の価格であり、3年に1度評価替えが行われる固定資産税算定のための指標となる価格をいいます。 |

実勢価格とは?

実勢価格とは、実際の取引が成立する価格のことで、これを時価と指すこともあります。 売り手と買い手の間で需要と供給が釣り合う価格をいいます。実際に取引が行われた場合には、その取引金額が実勢価格となり、取引がない場合には、周辺の取引事例や公的データ(公示価格、固定資産税評価額、路線価など)から推定します。

おわりに

本記事では、相続税の申告の際に不動産の評価額をどのような金額で算出すれば良いかという考え方を前提として踏まえた上で、地価公示価格や固定資産税評価額、参考として実勢価格や時価の考え方について解説しました。

相続された不動産を申告するための評価基準は、なぜ国税庁が公表する「路線価」を基にしなければならないのか、なぜ地価公示価格や固定資産税評価額ではいけないのかは、その考え方の基準の相違にあります。

本記事を参考にされた上で、相続税申告書上における不動産の適正な評価を行ってください。

また、相続税の不動産の評価方法(路線価方式、倍率方式)については、様々な評価方法があります。

路線価方式においては、不整形地、間口狭小地、がけ地等標準的な宅地ではない宅地につきましては、評価額を減額出来ます。また、倍率方式におきましても単純に倍率を乗じて評価出来ない土地もあります。

このように、専門的な知識のもとで正しい評価を行えば、相続税を減額できる可能性もありますので、評価方法でお悩みの際や詳しい評価方法が知りたい場合は、間違った評価をする前に、福岡相続ステーションへ是非ご相談ください。

福岡相続テラス(税理士法人アーリークロス)では相続に関する無料相談を行っておりますので、お気軽にご連絡ください。

よく読まれている記事

- 平日夜間対応

-

事前予約にて

土日祝対応 - テレビ会議対応