今回は、沖縄県で米軍基地から賃借料を受領する(軍用地を保有する)方の所得税、贈与税、相続税について説明していきます。

沖縄県において、国と賃貸借契約を結ぶ軍用地主は約52,000人もおり、県外・国外在住の軍用地主は約9%といわれています。各地主が直接的に国(防衛省)と交渉や手続きをすることはなく、各地主は一般社団法人沖縄県軍用地等地主会連合会(土地連)に団体会員(市町村20、地主会22)として所属して、土地連を通じて行われています。

したがって、通常戦後最初の地主から、相続、売買等の何らかの理由で名義変更となった場合、その続は所属する地主会で行います。

軍用地料収入は、不動産所得して所得税が課税されるため、確定申告が必要となりますが、その賃貸料の明細書は、所属地主会から発行されます。(紛失等による再発行も所属地主会)

申請書類はコチラ

https://www.okinawa-tochiren.jp/kyousai_dl

所得税

軍用地は不動産所得として申告が必要です。

不動産所得の計算方法は、

総収入金額 - 必要経費 = 不動産所得の金額

です。

総収入金額となる軍用地料収入は、軍用地主会から年2回交付される明細書で確認できます。

- 精算払い(値上分)

- 概算払い

必要経費は、

- 固定資産税(軍用地に係るもの)

- 軍用地主会費(軍用地主会から交付される明細書で確認できます)

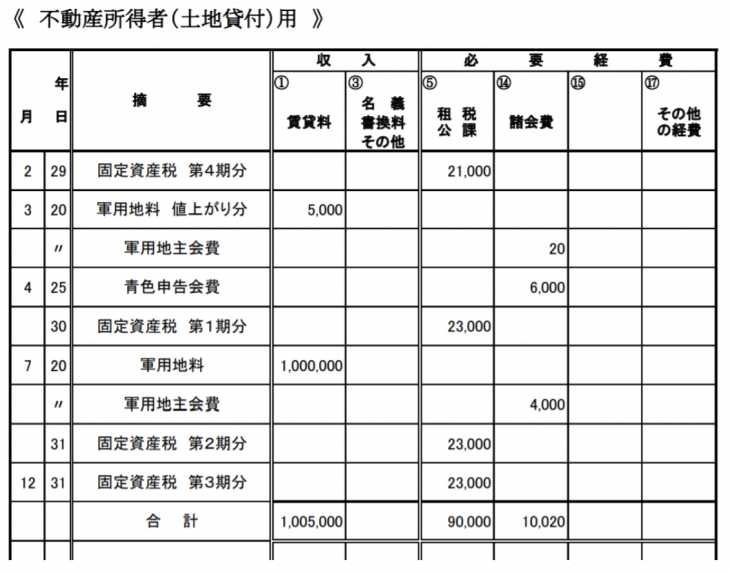

不動産所得の収支計算書《収支計算例》

収入金額

賃 貸 料 (軍 用 地 料 概 算 分 ) 1,000,000円

賃 貸 料 (軍 用 地 料 値 上 り分 ) 5,000円

収入金額 計1,005,000 円

必要経費

租税公課(軍用地に係る固定資産税)90,000 円

地主会費 10,020円

必要経費 計 100,020円

所得金額(不動産所得)

収入金額1,005,000( 円)-必要経費100,020( 円)= 904,980 円

青色申告承認申請書を提出することで、青色申告特別控除10万円を適用できます。

簡易な記帳は、下記の様になります。

贈与税・贈与税

軍用地を贈与・相続することとなった場合は、一体どれくらいの相続(贈与)税が発生するのか、不安になるかと思います。ここでは、ざっくりとどれくらいの評価額で、どれくらいの税額になるのか、説明していきます。

まず、軍用地の評価は、「公用地用の評価倍率表」を使って以下の式で算出できます。

軍用地の評価額=固定資産税評価額×倍率×0.6

「登記簿」または「固定資産税評価」の地目に対応する「公用地の評価倍率表」から該当する倍率を探す。

https://www.rosenka.nta.go.jp/main_r03/okinawa/okinawa/others/l110500.htm

ここで注意すべき点ですが、登記簿に記載されている地目(登記地目)は申請主義(申請人が申請をしないと登記がされない)であるため、土地の利用状況が変化しても、申請人からの申請なしに法務局が地目を勝手に変更することはしません。

ところが、固定資産税を算出する際の根拠となる地目(課税地目)は、固定資産税を算出するために市町村が現地調査を行って、土地の現況が変わっていれば所有者の申請なく、市町村が独自に課税地目を変更します。

したがって、登記地目と課税地目が異なることが生じます。

地域によって、評価に使う地目が以下の通り、変わってきます。

■伊江村・恩納村・宜野座村・金武町・国頭村・久米島町にある軍用地

固定資産税評価額の評価上の地目が、課税時期における登記簿上の地目と異なる場合には、その公用地が登記簿上の地目であるとした場合の固定資産税評価額に相当する価額に、課税時期における登記簿上の地目に対応する「公用地用の評価倍率表」の倍率を乗じて計算した金額によって評価する。

軍用地の評価額=固定資産税評価額(課税地目)×倍率×0.6

■上記以外の地域にある軍用地

「公用地用の評価倍率表」に掲げる公用地の価額は、原則として、その公用地の 固定資産税評価額に、登記簿上の地目に対応する(固定資産税の評価に使う課税地目ではない)「公用地用の評価倍率表」の倍率 を乗じて計算した金額によって評価する。

軍用地の評価額=固定資産税評価額(登記地目)×倍率×0.6

倍率をかけたあとの0.6について、正確には地上権で「存続期間の定めのないもの」の割合40%(相続税法第23条)を控除しています。

固定資産税評価額×倍率×(1-40%(※1))=相続税評価額

簡単な計算例

市町村:沖縄市

適用施設:嘉手納飛行場

固定資産税評価額:2000万円

登記簿上の地目:畑

倍率:1.8(下記「公用地用の評価倍率表」を参照)

2000万円×1.8×(1-40%)=2,160万円・・・相続税評価額